- Резерв на ремонт: создаем, учитываем, списываем

- Налоговый резерв

- Резерв по-бухгалтерски

- Резерв на ремонт основных средств в бухгалтерском учете

- Цель и особенности создания резерва на ремонт ОС

- Этапы формирования резерва на ремонт ОС

- «Стандартный» вариант расчёта величины резерва

- Расчёт средней стоимости ремонта ОС и определение предельной стоимости ремонта

- Расчёт норматива отчислений в резерв и расчёт величины резерва

- Пример расчёта резерва на ремонт ОС

- Резерв для новой организации и инвентаризация резерва

- «Дорогостоящий» вариант расчёта величины резерва

- Как происходит формирование резерва не ремонт

- Пример расчёта резерва на ремонт ОС

- Бухгалтерский и налоговый учёт резерва на ремонт ОС

- Создание резерва на ремонт согласно правилам МСФО

- Ответы на распространённые вопросы

Резерв на ремонт: создаем, учитываем, списываем

Фирма решила провести особо сложный или длительный ремонт основных средств, который требует значительных капитальных вложений. В таком случае единовременное включение ремонтных расходов в базу по налогу на прибыль может привести к убытку. Для равномерного отнесения в налоговые расходы затрат создают резерв под предстоящий ремонт. О его создании, использовании и списании читайте в нашей статье.

Организация самостоятельно определяет необходимость создания резерва предстоящих расходов на ремонт, исходя из фактического наличия объектов основных средств, периодичности проведения ремонта, а также в зависимости от сложности выполняемых работ. Если принято решение о создании резерва предстоящих расходов на ремонт основных средств, то оно обязательно отражается в приказе об учетной политике. Кроме того, в ней придется раскрыть порядок создания резерва как в налоговом, так и в бухгалтерском учете. А также прописать нормативы отчислений в резерв. Однако надо помнить, что, создав резерв на ремонт основных средств, компания может списать фактически осуществленные затраты на проведение ремонта только за счет средств резерва. В частности, это стоимость запасных частей и расходных материалов, используемых для ремонта, расходы на оплату труда занятых ремонтом работников, а также начисленные с этих сумм единый соцналог и страховые взносы, прочие расходы, связанные с ремонтом, производимым собственными силами. Кроме того, за счет резерва списывают затраты на оплату работ, выполненных сторонними компаниями.

Фирмы, с момента создания которых прошло менее 3 лет, не имеют возможности создать резерв под предстоящие ремонты основных средств. Все дело в том, что у них еще не накоплена информация, необходимая для формирования суммы ремонтного резерва. Вновь созданные организации расходы на ремонт основных средств учитывают в качестве расходов единовременно.

Налоговый резерв

Порядок формирования резерва под предстоящий ремонт определен статьей 324 Налогового кодекса. Причем этими же правилами могут руководствоваться арендаторы при создании резерва на ремонт арендованного имущества 1 . Главное, чтобы договором аренды не было предусмотрено возмещение ремонтных расходов арендодателем.

Отчисления в резерв рассчитываются исходя из совокупной стоимости основных средств и нормативов отчислений. Совокупная стоимость основных средств представляет собой сумму первоначальной стоимости всех амортизируемых основных средств, введенных в эксплуатацию по состоянию на начало налогового периода, в котором создается резерв. То есть при создании резерва на ремонт основных средств в 2008 году необходимо суммировать первоначальную стоимость собственных основных средств, введенных в эксплуатацию на 1 января 2008 года. Если в организации имеются в наличии основные средства, введенные в эксплуатацию до вступления в силу главы 25 Налогового кодекса, то есть до 1 января 2002 года, для расчета совокупной стоимости принимается их восстановительная стоимость. Ее определяют по правилам, предусмотренным пунктом 1 статьи 257 Налогового кодекса.

Обратите внимание, что недопустимо создавать резерв только в отношении некоторых объектов основных средств. Резерв создают по всем амортизируемым объектам. Кроме того, при расчете суммы резерва на ремонт не учитывают первоначальную стоимость объектов, не амортизируемых по состоянию на начало налогового периода. Это, в частности, касается объектов, переведенных на консервацию сроком свыше 3 месяцев. Причем не надо учитывать объекты, которые по плану компании должны быть выведены с консервации в налоговом периоде.

Нормативы отчислений компания устанавливает самостоятельно. При этом следует определить предельную сумму отчислений в резерв предстоящих расходов на ремонт ОС, исходя из следующих критериев:

- периодичности осуществления ремонта;

- частоты замены узлов, деталей, конструкций основных средств;

- сметной стоимости ремонта.

Не следует забывать, что предельная сумма резерва не может превышать среднюю величину фактических расходов на ремонт, сложившуюся за последние 3 года 2 . Чтобы определить эту величину, следует суммировать фактические расходы на ремонт за 3-летний период. Полученный результат надо разделить на три. Итоговую сумму сравнивают с расчетной суммой. Меньшая из них будет предельной суммой резерва.

Отчисления в резерв на ремонт основных средств в течение налогового периода следует списывать на расходы равными долями на последнее число отчетного (налогового) периода. То есть если для фирмы отчетным периодом по налогу на прибыль является месяц, то отчисления в резерв следует списывать ежемесячно на последнее число месяца в размере 1/12 части. Если же отчетным периодом по налогу на прибыль является квартал, то отчисления в резерв следует списывать в размере 1/4 части на последнее число каждого квартала.

Фактические затраты на проведение ремонта могут превышать сумму созданного резерва. В этом случае остаток затрат в целях исчисления налога на прибыль включается в состав прочих расходов на дату окончания налогового периода, то есть 31 декабря.

Если в течение налогового периода фактические затраты на ремонт 3 оказались меньше суммы созданного резерва, оставшийся резерв включают в состав доходов компании на 31 декабря. Неиспользованную сумму резерва не включают в состав доходов текущего налогового периода, только если накапливаются средства для финансирования капитального ремонта основных средств в течение более одного налогового периода.

Если компания ведет несколько видов деятельности, часть которых облагается налогом на прибыль по ставке, отличной от стандартной, — 24 процента, то учет расходов на ремонт ОС надо вести в особом порядке.

Нормативы отчислений в ремонтный резерв фирма устанавливает самостоятельно

Д.А. Васильев,

главный бухгалтер компании «КУН»

Арендатор вправе создавать резерв на ремонт основных средств. Об этом говорит пункт 69 Методических указаний по бухгалтерскому учету основных средств (утв. приказом Минфина России от 13.10.2003 N 91н). Для отчислений в резерв необходимо иметь приблизительную смету ремонта основных средств и ежемесячно списывать резерв на финансовые результаты организации. При ежегодной инвентаризации резерва расходов на ремонт основных средств излишне зарезервированные суммы в конце отчетного года сторнируются и отражаются в бухгалтерском учете методом красного сторно по дебету счета учета затрат на производство в корреспонденции с кредитом счета учета резервов предстоящих расходов.

В налоговом учете арендатор также вправе образовывать резерв на ремонт основных средств. Единственное условие для признания расходов на ремонт основных средств и формирование резерва на эти цели — чтобы договором (соглашением) между арендатором и арендодателем возмещение указанных расходов арендодателем предус мотрено не было. Об этом говорят пункты 2 и 3 статьи 260 Налогового кодекса.

Правда, создать резерв в налоговом учете не получится, если у предприятия есть только арендованные основные средства. Что касается методики создания резерва, то она довольно проста — необходимо рассчитать среднюю стоимость ежегодного ремонта за последние 3 календарных года. Сопоставив эту цифру с имеющейся сметной стоимостью, надо выбрать наименьшую из них. Четверть этой суммы ежеквартально уменьшит финансовый результат организации в части расходования резерва.

Резерв по-бухгалтерски

В бухгалтерском учете фактические затраты на ремонт организация может списывать равномерно посредством создания резерва под предстоящий ремонт аналогично налоговому учету. При образовании резерва на ремонт основных средств в затраты на производство (расходы на продажу) включается сумма отчислений в резерв. Ее определяют по тем же правилам, что и в налоговом учете, — исходя из годовой сметной стоимости ремонта. Для обобщения информации о состоянии и движении сумм, зарезервированных в целях равномерного включения расходов в затраты на производство и расходы на продажу, предназначен счет 96 «Резервы предстоящих расходов». Для отражения сумм резерва на ремонт основных средств открывается отдельный субсчет «Резерв расходов на ремонт основных средств».

Организация вправе не сторнировать остаток резерва только в случае, если планирует провести длительные ремонтные работы. При этом по их окончании резерв отражается по Дебету счета 96 «Резервы предстоящих расходов» в корреспонденции со счетом 91.

Если сформированного резерва недостаточно для проведения ремонта основных средств, то есть фактические расходы на ремонт основных средств превысили созданный резерв, то сумма затрат, не покрываемая за счет сформированного резерва, сначала должна быть учтена на счете 97 «Расходы будущих периодов». Затем ее списывают за счет текущих резервных отчислений. Если же такая ситуация возникает в конце отчетного года, то сумма превышения фактических затрат на ремонт основных средств списывается на расходы.

Пример

Организация «Альфа» приняла решение создать резерв на ремонт арендованных основных средств в 2008 г. Резервы решено формировать и в бухгалтерском, и в налоговом учете. Данное решение отражено в учетной политике.

В 2005-2007 гг. фирма потратила на ремонт основных средств 3 600 000 руб.

По утвержденной смете организация запланировала в 2008 г. израсходовать на ремонт основных средств 1 300 000 руб.

Ремонтные работы выполнены в июне 2008 г. Фактические расходы на ремонт составили 1 300 000 руб.

Кроме этого, организация в 2009 г. планирует отремонтировать арендованное офисное помещение, его сметная стоимость составила 2 000 000 руб. Для проведения этого ремонта компания формирует резерв в течение 2007-2008 гг. Отчисления в резерв организация осуществляет каждый квартал.

Рассчитаем предельный размер резерва:

3 600 000 руб. : 3 = 1 200 000 руб.

Следовательно, предельная сумма резерва на 2008 г. в налоговом учете составит 1 200 000 руб. В каждом квартале фирма должна отчислить в резерв:

1 200 000 руб. : 4 = 300 000 руб.

На капитальный ремонт офисного здания в течение 2 лет организация должна ежеквартально отчислять в резерв сумму в размере 250 000 руб. (2 000 000 руб. : 2 г. : 4 кв.).

Таким образом, в 2008 г. ежеквартально компания должна отчислять в резерв 550 000 руб. (300 000 + 250 000 ).

Иногда налоговики требуют обосновать необходимость созданного резерва. Для этого фирмы могут представить инспекторам, например, дефектные ведомости (обосновывающие необходимость проведения ремонтных работ); данные о первоначальной стоимости или текущей (восстановительной) стоимости (в случае проведения переоценки) объектов основных средств; сметы на проведение ремонтов; нормативы и данные о сроках проведения ремонтов; итоговый расчет отчислений в резерв расходов на ремонт основных средств.

Отчисления в резерв на ремонт ОС списывают равными долями на последнее число отчетного (налогового) периода

К.В. Новоселов,

советник государственной гражданской службы РФ II класса, к. э. н.

Согласно пункту 2 статьи 260 Налогового кодекса положения статьи 260 Налогового кодекса применяются также в отношении расходов арендатора амортизируемых основных средств, если договором (соглашением) между арендатором и арендодателем возмещение указанных расходов арендодателем не предусмотрено. Налогоплательщик вправе создавать резервы под предстоящие ремонты основных средств в порядке, установленном статьей 324 Налогового кодекса, для обеспечения в течение 2 и более налоговых периодов равномерного включения расходов на проведение ремонта основных средств.

Порядок ведения налогового учета расходов на ремонт основных средств определен статьей 324 Налогового кодекса. Пунктом 2 указанной статьи предусмотрено, что налогоплательщик, образующий резерв предстоящих расходов на ремонт, рассчитывает отчисления в такой резерв, исходя из совокупной стоимости основных средств и нормативов отчислений, утверждаемых налогоплательщиком самостоятельно в учетной политике для целей налогообложения. Совокупная стоимость основных средств определяется как сумма первоначальной стоимости всех амортизируемых основных средств, введенных в эксплуатацию по состоянию на начало налогового периода, в котором образуется резерв предстоящих расходов на ремонт основных средств.

Так как арендованные основные средства не являются амортизируемым имуществом, их стоимость не включается арендатором в совокупную стоимость основных средств для расчета отчислений в резерв предстоящих расходов на ремонт.

Таким образом, создавать резерв под ремонт арендованных основных средств арендатор вправе только при наличии собственных амортизируемых основных средств, исходя из совокупной стоимости последних.

У арендодателя стоимость переданного в аренду имущества из совокупной стоимости основных средств не исключается. Об этом сказано, например, в письме МНС России от 26 февраля 2004 года N 02-5-11/38.

Автор статьи:

В.В. Семенихин,

руководитель «Экспертбюро Семенихина»,

участник Экспертного совета по налоговому законодательству

при Комитете Государственной думы РФ по бюджету и налогам

1 письма Минфина России от 29.12.2007 N 03-03-06/1/901, от 06.09.2007 N 03-03-06/2/171

2 п. 2 ст. 324 НК РФ

3 п. 69 методических указаний, утв. приказом Минфина России от 13.10.2003 N 91н

Журнал «Актуальная бухгалтерия» N 11/2008, В.В. Семенихин, руководитель «Экспертбюро Семенихина», участник Экспертного совета по налоговому законодательству при Комитете Государственной думы РФ по бюджету и налогам

Источник

Резерв на ремонт основных средств в бухгалтерском учете

В статье будет рассмотрен такой важнейший экономический инструмент, как резерв на ремонт основных средств, целью которого является оптимизации налоговой тяготы и финансовой деятельность компании в общем.

Цель и особенности создания резерва на ремонт ОС

Создание резерва, согласно письму Минфина РФ от 19.07.2006 №03-03-04/1/588, это право организации, а не её обязанность. Согласно информации, содержащейся в пункте 2 статьи 324 Налогового кодекса РФ, существует два возможных варианта расчета данного резерва:

- «Стандартный» – резерв для обычного ремонта;

- «Дорогостоящий» – резерв для комплексных и дорогих ремонтов.

Важный момент: для того, чтобы характеризовать ремонт в качестве дорогостоящего, необходимо в учётной политике организации уточнить норму (предел) «стандартного» ремонта; превышение данного предела будет квалифицировать ремонт как «дорогой».

Руководство компании, основываясь на информации из технической документации по использованию ОС, должно в самом начале налогового периода решить, как производить ремонт рассматриваемого ОС – в форме капитального или текущего ремонта; также руководители вправе решить использовать ОС без ремонта, до полного износа.

Самым первым этапом в организации корректного формирования резерва должно быть получение организацией исчерпывающей и достоверной информации относительно следующих моментов:

- стоимости (первоначальной) имущества, в отношении которого будут проводиться ремонтные работы, на начало года;

- стоимости ремонтных работ за 3 года, предшествующих расчётному периоду;

- плановой (сметной) стоимости ремонта на планируемый год;

- стоимости дорогостоящего ремонта ОС;

- плана проведения ремонтных работ по каждому ОС.

Этапы формирования резерва на ремонт ОС

Согласно вышеупомянутому пункту 2 статьи 234 НК РФ, существуют два показателя, которые способствуют созданию резерва на ремонт ОС – норматив отчислений (Nотчислений) и совокупная стоимость ОС (∑SОС). Итак, совокупная стоимость ОС – это суммарная стоимость всех ОС, используемых в производстве (на начало года), используемых в период создания резерва.

Важный момент: из расчёта совокупной стоимости необходимо исключить сумму ОС, используемых на основании договора аренды или на безвозмездной основе. Также важно помнить, что совокупная стоимость складывается только и первоначальных стоимостей ОС (не остаточных).

Последовательность этапов, позволяющих сформировать резерв на ремонт ОС представлена ниже:

- Определение нормы стоимости «стандартного» ремонта в учётной политике;

- Определение средней стоимости ремонта ОС за предыдущие 3 года;

- Определение предельной суммы резерва;

- Определение совокупной стоимости ОС;

- Определение норматива отчислений;

- Определение ежемесячной или ежеквартальной суммы отчислений в резерв.

В следующем пункте будут рассмотрены формулы расчёта показателей, необходимых для расчёта резерва с соответствующим примером.

«Стандартный» вариант расчёта величины резерва

Расчёт средней стоимости ремонта ОС и определение предельной стоимости ремонта

В данном пункте рассмотрим формулы расчёта показателей, которые соответствуют этапам формирования резерва на ремонт ОС. Ежемесячные (или ежеквартальные) отчисления, накапливаемые в течение года, формируют резерв и в последний день отчётного года признаются в качестве расходов. Для расчёта резерва на ремонт определим, прежде всего, среднюю стоимость ремонта за предыдущие 3 года.

Формула имеет вид:

S сред = S 3 года / 3,

где:

S сред – средняя стоимость ремонта ОС,

S 3 года – стоимость ремонта ОС за предыдущие 3 года.

Для понимания того, что имеется ввиду, когда говорят о стоимости ремонта, важно уточнить, что к нему относится:

- затраты на покупку расходных материалов и запасных частей, необходимых при проведении ремонта,

- стоимость труда ремонтного персонала (своего или сторонних организаций),

- другие затраты на ремонт.

Зная среднюю стоимость ремонта, переходим к определению предельной стоимости ремонта:

То есть предельной величиной стоимости ремонта является та величина, которая меньше.

Расчёт норматива отчислений в резерв и расчёт величины резерва

Далее определим норматив отчислений в резерв:

∑SОС – рассчитывается как сумма стоимостей ОС – восстановительной (для ОС введённых в использование до 01.01.2002) и первоначальной (для ОС, используемых после 31.12.2001).

Важный момент: рассчитанный норматив отчислений должен быть зафиксирован в учётной политике организации (для налогообложения).

Далее рассчитываем ежемесячный – Rмес. (ежеквартальный Rкв.) размер отчислений в резерв:

Важный момент: каждая организация, делающая отчисления в резерв, каждый квартал может уменьшать налогооблагаемую базу на сумму таких отчислений. Суммы отчислений признаются в качестве прочих расходов., а фактические расходы на ремонт списываются за счёт резерва.

Расходы на ремонт ОС важно подтверждать соответствующими документами, к которым относятся:

- договор на выполнение ремонта.

- акт сдачи-приёмки выполненных работ. Читайте также статью: → «Форма ОС-1. Заполнение акта приема-передачи основных средств».

- исходящие платёжные получения.

Пример расчёта резерва на ремонт ОС

Пример 1. В начале 2017 года компания ООО «Фьюжен Кампани» рассчитывает величину резерва на ремонт основных средств, при этом в смету занесена планируемая к затратам сумма в размере 700 тыс. руб. Лимит на признание величины резерва «стандартным» должен быть не более 850 тыс. руб., о чём указано в учётной политике ООО «Фьюжен Кампани».

Расходы, которые фактически были произведены организацией за предшествующие три года на ремонт ОС, равны 2 млн. руб.:

- 2016 год – 750 тыс. руб.,

- 2015 год – 550 тыс. руб.,

- 2014 год – 700 тыс. руб.

Ориентируясь на алгоритм, предложенный в пункте 2, рассчитаем величину средней стоимости ремонта ОС:

- S сред = 2000000/3 = 666 667

Сумма, занесённая в смету планируемых расходов превышает среднюю стоимость ремонта (, поэтому предельная сумма резерва будет равна 666 667 руб. На 01.01.2017 на балансе организации числится ОС в общей (совокупной сумме) 9 млн. руб. Поэтому норматив отчислений в резерв должен составить 7,41% (666 667 руб. / 9 000 000 руб. * 100%). Данная величина также указывается в учётной политике организации.

Теперь рассчитаем величину ежемесячных и ежеквартальных отчислений:

- Если организация производит отчисления в резерв каждый месяц:

Rмес = = 55 575 руб.;

- Если организация производит отчисления в резерв каждый месяц:

Rкв = = 166 725 руб.

Резерв для новой организации и инвентаризация резерва

Важный момент в определении резерва – определение средней стоимости ремонта за предыдущие 3 года, однако, как быть организации, которая только начинает работать? Согласно положениям статьи 324 НК РФ, можно утверждать, что такие организации не могут создавать резерв. Однако и без знания данной статьи, опираясь только на логику, этот момент очевиден, так как стоимость ремонта за предыдущие три года будет равна нулю, и, следовательно, отчисления в резерв также будут нулевыми.

Недавно созданные организации должны соблюдать правила, изложенные в пункте 1 статьи 260 НК РФ, а именно – учитывать фактически понесённые расходы на ремонт основных средств в составе прочих расходов.

Важный момент: вновь созданные организации не могут делать отчисления в резерв на ремонт ОС, а расходы, связанные с ремонтом должны учитывать в составе прочих расходов.

Что касается инвентаризации, которая должна происходить в конце налогового периода, важно отметить, что в самом начале этого процесса необходимо сравнить фактические расходы на ремонт с суммой накопленных отчислений в резерв. По результатам этого сравнения, положительная разница (если фактические расходы превысили отчисления) списывается на прочие расходы, а отрицательная разница (отчисления превышают расходы), или остаток неиспользованного резерва, учитывается в качестве внереализационного дохода организации.

«Дорогостоящий» вариант расчёта величины резерва

Как происходит формирование резерва не ремонт

Главное отличие дорогих капитальных ремонтов от обычных в том, что организация имеет право накапливать необходимые для этого суммы более одного налогового периода. График ремонта, как и в предыдущем варианте расчёта, ориентирован на техническую документацию и знания квалифицированных специалистов-инженеров фирмы.

Так как основные средства, требующие дорогостоящего капитального ремонта, учитываются отдельно от остальных ремонтируемых ОС, то, согласно пункту 2 статьи 324 НК РФ, накопленная сумма по «дорогому» резерву увеличивает предельную сумму стоимости обычного ремонта. Как уже упоминалось выше, лимит, превышение которого приведёт к квалификации ремонта как дорогого, следует зафиксировать в учётной политике в начале налогового периода.

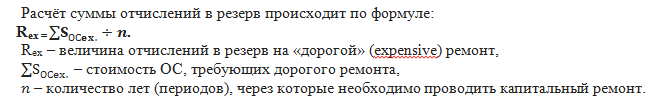

Расчёт суммы отчислений в резерв происходит по формуле:

Пример расчёта резерва на ремонт ОС

Пример 2. Исходные данные примера 1. Дополнительным условием будет являться факт использования компанией ООО «Фьюжен Кампани» основного средства, которое должно ремонтироваться каждые шесть лет, согласно технической документации. Согласно плану, общая сумма расходов на ремонт данного ОС будет равна 2,4 млн. руб. То есть, организация должна накопить данную сумму в течение шести лет, отчисляя в резерв по 400 тыс. руб. в год. (2 400 000 руб. / 6 лет).

То есть компания ООО «Фьюжен Кампани» может увеличить сумму отчислений в резерв на 400 тыс. руб. Рассчитаем максимально возможный норматив отчислений, характерный для данного примера:

- N отчисл =(666 667 руб.+400 000 руб.)/9 000 000 руб.×100% = 11,85%.

Итак, представим, что фактически понесённые расходы на «стандартный» ремонт в 2017 году составили 600 тыс. руб. При этом общая сумма отчислений в резерв с учётом дорогостоящего ремонта равна:

Сумма отчислений без учёта дорогостоящего ремонта равна (Rch):

То есть размер неиспользованного резерва, составляющий 66 900 руб. (666 900 руб. – 600 000 руб.), будет учитываться во внереализационных доходах 31.12.2017. Что касается накопленных отчислений на «дорогой ремонт», они должны будут учитываться в составе общего резерва, накопленного за 2021 год. Важный момент: накопленный резерв на дорогой ремонт, но не использованный в текущем налоговом периоде, не должен быть включён во внереализационные доходы.

Бухгалтерский и налоговый учёт резерва на ремонт ОС

Прежде чем начать обсуждение бухгалтерского учёта резерва на ремонт ОС, важно уточнить, какие документы могут потребоваться для подтверждения правомерности расходов и наличия факта расходов в целом:

- дефектные ведомости (разрабатываются организацией самостоятельно и утверждаются в учётной политике),

- акты приёма-передачи ОС (форма ОС-1), важны для определения первоначальной стоимости ОС,

- техническая документация, важно для формирования графика ремонтных работ,

- план-смета на ремонт в начале отчётного периода (составляются инженерами-механиками),

- бухгалтерская справка с расчётами ежемесячных (ежеквартальных) отчислений.

Что касается налогового учёта резерва на ремонт, следует сказать, что учёт расходов на ремонт очень сильно влияет на размер налогооблагаемой прибыли (особенно это касается организаций, имеющих большое количество ОС, которые требуют сложных и дорогостоящих ремонтов). Создание резерва, с точки зрения налогообложения, позволяет планомерно включать расходы на ремонт ОС.

Таблица «Бухгалтерский и налоговый учёт резерва на ремонт ОС»:

| Процесс | Содержание операции | Бухгалтерский учёт | Налоговый учёт | Пример для БУ и НУ | |

| Корреспонденция | Комментарии | ||||

| Дебет | Кредит | ||||

| СОЗДАНИЕ РЕЗЕРВА | Организация создаёт резерв на ремонт ОС | 20 (23,25,26,44…) | 96 | Порядок создания резерва оговорён в ст.324 НК РФ, ОС, работающие до 01.01.2002 учитываются по восстановительной стоимости (п. 1 ст. 257 НК РФ). Для налогообложения переоценка ОС не должна превышать 30% от восстановительной стоимости) | Ценность станка на 01.01.2001 составляет 27 000 руб., 01.01.2002г. фирма произвела его переоценку, – стоимость выросла на 10 000 руб. Новая стоимость станка в БУ: 27 000 + 10 000 = 37 000, в НУ: 27 000*0,3+27 000=35 100 |

| ИСПОЛЬЗОВАНИЕ РЕЗЕРВА | Организация списала расходы на ремонт, которые были проведены фирмой самостоятельно | 96 | 10 (70, 69…) | Варианты использования резерва: 1) Фактические затраты больше резерва: сумма расхождения снижает налогооблагаемую прибыль и учитывается в прочих расходах. 2) Если резерв использован не полностью: то остаток облагается налогом и учитывается во внереализационных доходах (п. 7 ст. 250НК РФ) | В конце года бухгалтер фирмы должен в обязательном порядке составить налоговые регистр по фактическим затратам на ремонт и регистр по резерву на ремонт. В первом случае важны такие данные как: – наименование объекта ОС, – договор, на основании которого выполняется ремонт (например, договор подряда), Во втором случае: – величина накопленного резерва, – неиспользованный резерв. |

| Организация списала расходы на ремонт, которые были проведены на основании договора подряда | 96 | 60 | |||

| Отнесение неиспользованной величины резерва на внереализационные доходы | 96 | 91.1 | |||

Создание резерва на ремонт согласно правилам МСФО

На замену ПБУ 6/01 «Учёт основных средств» приходит стандарт МСФО №16 «Основные средства», который гласит, что в случае, когда составные части ОС подлежат частой замене, то первоначальная стоимость запчастей подлежит прекращению признания в соответствии с положением о списании первоначальной стоимости (п.1). Та же ситуация относится к частым крупным (капитальным) техническим осмотрам ОС. Читайте также статью: → «Учет основных средств» (ПБУ 6/01)».

Любая оставшаяся в первоначальной стоимости сумма затрат на проведение предыдущего технического осмотра (в отличие от запчастей) подлежит прекращению признания. При этом не важно, отражались или нет затраты, связанные с предыдущим техническим осмотром, в первоначальной стоимости данного объекта. Стандарт указывает, что стоимость предыдущего техосмотра при ее отсутствии необходимо определить расчетным путем. В качестве суммы затрат на технический осмотр, включенной в состав балансовой стоимости объекта на момент приобретения и строительства, может служить сумма предварительной оценки затрат на предстоящий аналогичный осмотр.

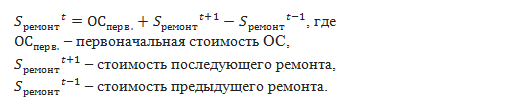

Формула расчёта первоначальной стоимости ОС после дорогостоящего ремонта приведена ниже:

Ответы на распространённые вопросы

Вопрос №1. Что имеется ввиду под капитальным ремонтом?

Капитальный ремонт – это дорогостоящий ремонт, который проводится раз в несколько лет, и включает в себя помимо замены изношенных запчастей регулирование и тестирование, глубокий технический осмотр основного средства.

Вопрос №2. Что имеется ввиду под текущим, или стандартным ремонтом?

Текущий ремонт – это ремонт, производимый раз в год, раз в квартал или раз в месяц в целях профилактики износа.

Вопрос №3. К каким расходам относится резерв на ремонт ОС?

Вопрос №4. Может ли сумма планируемых затрат быть предельной величиной стоимости ремонта?

Может, если она равна или ниже величины средней стоимости ремонта за предыдущие три года.

Вопрос №5. Чем капитальный ремонт отличается от реконструкции и модернизации?

Капитальный ремонт служит для продления срока службы ОС при сохранении его заводских характеристик и внешнего вида, а модернизация/дооборудование стремится к изменению рабочих свойств ОС, к его улучшению (модернизация кассовых аппаратов путём установки фискального накопителя).

Источник