- Понятие и расчет сметной прибыли

- Понятие сметной прибыли

- Что входит в состав сметной прибыли

- Что не входит в сметную прибыль

- Нормативы сметной прибыли

- Сметная прибыль в строительной сфере: формулы и расчеты

- По актуальному уровню цен

- Базисно-индексный метод

- Усредненная структура сметной прибыли

- Расходы на ремонт: учет и налогообложение

Понятие и расчет сметной прибыли

Сметная прибыль представляет собой ту часть стоимости строительных работ, которая не относится на себестоимость. Это средства, нужные для возмещения расходов подрядчика, выплаты вознаграждений работникам.

Российское законодательство содержит довольно широкий перечень строительных работ. Еще шире он становится, если добавить в него понятия, используемые специалистами на практике. Между тем далеко не все понимают, какое содержание стоит за тем или иным понятием и как все эти виды работ соотносятся между собой. Неправильное определение вида осуществляемой деятельности строительного характера может повлечь наложение административного штрафа или даже признание объекта самовольной постройкой.

Какое существует разграничение видов строительных работ?

Посмотреть ответ

Понятие сметной прибыли

Сметная прибыль представляет собой сметный доход субъекта с учетом вычета себестоимости работ. Средства направляются на:

- Возмещение трат на развитие фирмы.

- Выплату зарплаты сотрудникам.

- Улучшение социальной сферы.

Размеры сметной прибыли определяются при заключении каждого нового контракта. Она может устанавливаться в ходе переговоров фирмы и заказчика. В СП не входят накладные (то есть непрямые или непредвиденные) расходы организации. В статье 709 ГК РФ указано, что СП считается вознаграждением подрядчика.

Сметная прибыль определяется в процентах в рамках законодательной нормы. База для расчетов – зарплата сотрудников. Она должна составлять не менее 65% от СП. При расчетах также нужно учесть среднюю стоимость работ, нормы самой компании. При расчете СП нужно принимать во внимание соответствующие Методические указания (МДС 81-25.2001).

Вопрос: По договору строительного подряда подрядчик обязуется за определенную сумму построить объект. Каковы налоговые последствия для подрядчика в целях исчисления НДС и налога на прибыль, если подрядчик выполнил дополнительные работы, не учтенные в смете, не предупредив заказчика?

Посмотреть ответ

Что входит в состав сметной прибыли

В структуру СП включены эти направления расходов:

- Модернизация и переоборудование основного фонда, который влияет на рост производства. Для расчета этого направления расходов нужно задействовать сведения из инвестиционного бизнес-плана развития компании, а также из бухучета трат по статье «Модернизация» за прошлый период. Имеет смысл провести анализ имущественного состояния подрядчика. В частности, это доля основных средств и ее активной части. Следует проанализировать состояние основных производственных фондов. Учитывается вывод из эксплуатации, износ техники, собственные оборотные фонды.

- Материальное стимулирование сотрудников. Это направление включает в себя финансовую помощь, траты на оздоровительные мероприятия для персонала, не связанного с основным производством. Подобные траты должны быть вписаны в приложение к бухгалтерскому балансу за прошлый период. В этом приложении указываются эти непроизводственные расходы: покупка путевок в курорты, абонементов в фитнес-клуб, билетов на культурные мероприятия, вознаграждения, не предусмотренные трудовым соглашением, траты на помощь сотрудникам на ипотеку, индивидуальное жилищное строительство. Это также траты, сопутствующие предоставлению продукции и услуг по льготным ценам.

- Помощь учебным заведениям. Фирмы могут оказывать безвозмездную помощь образовательным учреждениям. Соответствующие расходы должны подтверждаться бухгалтерским балансом.

- Налоговые выплаты. Это могут быть налоги на прибыль, имущество, различные региональные и местные налоги, ставка которых не превышает 5%. Налог на прибыль рассчитывается на базе показателей по каждой статье, включенной в сметную прибыль. Налог на имущество определяется исходя из данных об основных фондах, участвующих при выполнении работ, о средствах, потраченных на модернизацию.

К СВЕДЕНИЮ! Примечания к бухгалтерской отчетности – это одно из оснований определения индивидуального норматива СП.

Что не входит в сметную прибыль

Не все направления расходов могут быть учтены при определении СП. Это траты, не относящиеся к производственной деятельности фирмы:

- Благотворительные мероприятия, траты на пожертвования.

- Совершенствование социальных условий.

- Платежи в избирательные фонды.

- Перевод премии сотрудникам, которые не заняты в главном производстве.

- Финансирование дополнительных отпусков.

- Единовременные платежи при выходе сотрудников на пенсию, пенсионные надбавки.

- Компенсация питания персонала.

- Покупка проездных билетов.

- Траты на периодические журналы.

- Компенсация трат на командировки.

- Компенсация расходов на работу вахтовым методом, труд разъездного характера.

- Дополнительное страхование сотрудников.

- Траты на создание совместных предприятий.

- Расходы на создание и распространение ценных бумаг.

- Финансирование учебных заведений и вышестоящих субъектов, которые находятся на балансе предприятия.

- Взносы за превышение вредных выбросов.

- Траты на выплату кредитов, ссуд (вместе с процентами сверх ставки ЦБ).

- Частичная оплата кредитов сотрудников на покупку домашней мебели.

- Траты на содержание сельскохозяйственных подразделений, находящихся на балансе фирмы.

- Прочие расходы из собственных ресурсов субъекта.

В смету не включаются также траты на поддержание инфраструктуры компании:

- Финансирование социальных объектов, находящихся на балансе фирмы.

- Траты на строительство своих объектов производственного и непроизводственного характера.

Это также расходы подрядчика, однако они не относятся к конкретному проекту.

Если строительные работы финансируются из государственного бюджета, структура сметной стоимости формируется из этих составляющих:

- Заданные нормативы по трудоемкости строительных работ, по транспортным расходам.

- Средняя стоимость строительных материалов и инструментов.

- Единые нормативы накладных трат и СП, выраженные в процентах.

- Индексы пересчета цены.

Также в структуру могут входить и прочие составляющие.

Разница между применяемыми режимами налогообложения относится к сметной прибыли подрядчика-«упрощенца» или нет?

Нормативы сметной прибыли

Нормативы СП приведены в соответствующих методических указаниях. В частности, это Методические указания по расчету сметной прибыли МДС 81-25.2001, утвержденные Постановлением Госстроя №15 от 28 февраля 2001 года. Они должны обязательно использоваться субъектами, реализующими проекты за счет средств из этих источников:

- Бюджет страны.

- Федеральный бюджет.

- Государственные кредиты, предоставляемые под государственные гарантии.

- Внебюджетные источники.

Вычисление норматива СП выполняется в процентах от ФОТ работников и механизаторов при текущих ценах.

Нормативы подразделяются на эти разновидности:

- Аналогичные для всей строительной деятельности и актуальные для всех предприятий. Для строительно-монтажных работ норматив составляет 65% от ФОТ работников в структуре прямых трат сметы-бюджета, для ремонтно-строительных – 50%.

- Разделенные по направлениям работ. Эта форма норматива установлена в приложении 3 к Методическим указаниям. Становится она актуальной на этапе подготовки документации.

- Индивидуальные для определенных подрядчиков. Этот норматив не актуален для фирм, использующих средства федерального бюджета.

Процентная ставка к ФОТ по направлениям работ устанавливается федеральными и местными центрами по ценообразованию в строительной сфере. Иногда подрядчики могут использовать понижающие коэффициенты. Стороны строительного контракта имеют равные права при подборе расчетного норматива.

Норматив СП при составлении сметы по строительному проекту начисляется в зависимости от методики установления сметной стоимости строительного материала, стадий проектирования. Начисление выполняется на этих этапах:

- Формирование внутренних сметных расчетов. При этом не нужно формировать разделы в завершении документа.

- Создание сметы по разделам в завершении каждого из них.

Строительные работы могут осуществляться ИП или ФЛ. При этом оформляется соглашение о бытовом и строительном подряде. Размер сметной прибыли устанавливается с учетом индивидуальной нормы. Последняя должна быть согласована с заказчиком.

Сметная прибыль в строительной сфере: формулы и расчеты

Индивидуальные нормативы формируются тогда, когда общеотраслевые нормативы по направлениям работ не возмещают все издержки фирмы на развитие производства и материальное стимулирование штата. Обычно расчет осуществляется самим подрядчиком. Однако его итоги обязательно должны быть согласованы с заказчиком. Специалистами со стороны заказчика осуществляется экспертиза. Если в ходе экспертизы возникли разногласия, подрядчику нужно внести все нужные корректировки. Потом расчет еще раз направляется на повторное согласование. Подрядчик может делегировать свою обязанность по расчетам региональным центрам по ценообразованию или проектным организациям.

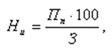

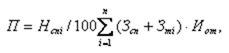

Индивидуальный норматив определяется по этой формуле:

Формула эта включает в себя такие показатели:

- Ни – норматив индивидуальной прибыли, выраженный в процентах.

- Пп – объем прибыли, установленный для подрядчика с помощью индивидуального расчета (выражается в тысячах рублей).

- З – размер ФОТ рабочих (механизаторы и строители) в структуре прямых сметных трат (выражается в тысячах рублей).

Если локальный сметный расчет не подразделен на отдельные разделы, начисление СП выполняется в завершении всего расчета. Если смета подразделена на главы, начисление производится под каждой главой в завершении сметы.

К СВЕДЕНИЮ! Строительная норма прибыли определяется в соответствии с разным порядком. Все зависит от метода определения сметной стоимости строительной продукции и стадии формирования проекта документации.

По актуальному уровню цен

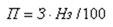

Первая стадия – это стадия «Проект»:

Вторая стадия – это стадия «Рабочие документы»:

В формуле используются эти значения:

- П – объем сметной прибыли в тысячах рублей;

- З – размер ФОТ сотрудников в структуре прямых затрат сметы в тысячах рублей;

- Нз – общеотраслевая норма СП, определенная к ФОТ сотрудников в составе прямых трат;

- Нcni – норматив СП по определенному виду работ, которые даны в приложении №3 МДС 81 (выражается в процентах);

- N – общий объем видов работ на объекте подряда.

Расчеты обычно производятся обычно самим подрядчиком.

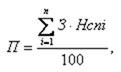

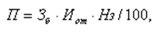

Базисно-индексный метод

Сначала идет стадия «Проект»:

Потом идет стадия «Рабочая документация»:

В формуле используются эти значения:

- Зб – размер фонда оплаты работы сотрудников в структуре прямых трат сметы, сформированных с использованием нормативов и цен базисного уровня (в тысячах рублей;.

- Зci и Зmi – сметные размеры оплаты работы сотрудников, суммарные по определенному направлению планируемых работ (в тысячах рублей);

- Иот – индекс нынешнего уровня ФОТ по отношению к показателю ФОТ, учтенного ставками базисного уровня и нормативами;

- N – полное число видов исполняемых работ в рамках актуального проекта.

Все расчеты оформляются в виде определенной таблицы.

Усредненная структура сметной прибыли

Размер каждой из групп трат в СП определяется назначением строительных работ. Рассмотрим усредненную таблицу, на которую можно ориентироваться:

Источник

Расходы на ремонт: учет и налогообложение

С введением в действие главы 25 «Налог на прибыль организаций» НК РФ изменился порядок отнесения расходов на проведение ремонта основных средств для целей налогообложения. В недавно изданных Методических рекомендациях по налогу на прибыль МНС России дало разъяснения по ряду вопросов, связанных с этими изменениями. В статье мы прокомментируем их, а также расскажем, как нужно вести налоговый и бухгалтерский учет расходов на ремонт основных средств.

В соответствии со статьей 260 НК РФ расходы на ремонт основных средств относятся к числу прочих. В зависимости от вида деятельности, которую осуществляет организация, эти расходы могут признаваться в периоде их осуществления как в полном размере, так и в пределах определенного норматива.

Полностью учитывают фактические затраты на ремонт основных средств при расчете налогооблагаемой прибыли текущего периода организации промышленности, агропромышленного комплекса, лесного хозяйства, транспорта и связи, строительства, геологии и разведки недр, геодезических и гидрометеорологических служб, а также жилищно-коммунального хозяйства. На это указано в подпункте 1 пункта 1 статьи 260 НК РФ.

МНС России в Методических рекомендациях * указал, какие организации признают в текущем периоде расходы на ремонт в пределах 10 процентов первоначальной (восстановительной) стоимости основных средств. Сюда относятся:

- организации водного хозяйства;

- организации торговли и общественного питания;

- сбытовые, снабженческие и заготовительные организации;

- организации информационно-вычислительного обслуживания;

- организации бытового обслуживания населения;

- организации здравоохранения, социального обеспечения, физической культуры и спорта;

- организации народного образования, науки и научного обслуживания;

- организации культуры и искусства;

- кредитные и страховые организации;

- прочие организации сферы материального производства.

* Методические рекомендации по применению главы 25 НК РФ, утвержденные приказом Минфина России от 26.02.2002 № БГ-3-02/98.

Если у указанных организаций фактические затраты на ремонт превышают 10 процентов первоначальной (восстановительной) стоимости основных средств, то они будут включаться в состав прочих расходов:

— равномерно в течение пяти лет (при ремонте основных средств, которые входят в состав четвертой-десятой амортизационных групп);

— равномерно в течение срока полезного использования (при ремонте основных средств, которые входят в состав первой-третьей амортизационных групп).

Пример 1

ООО «Презент» занимается розничной торговлей продуктами питания. В 2002 году оно потратило на ремонт здания магазина (10-я амортизационная группа) — 1 200 000 рублей (в том числе НДС — 200 000 рублей). Первоначальная стоимость основных средств общества — 8 700 000 рублей.

В 2002 году ООО «Презент» может при определении налогооблагаемой прибыли включить в состав прочих расходов затраты на ремонт в сумме:

8 700 000 рублей х 10% = 870 000 рублей.

Фактические затраты общества на ремонт превысили норматив на 130 000 рублей (1 200 000 — 200 000 — 870 000).

Соответственно, в течение следующих пять лет ООО «Презент» сможет ежегодно учитывать в составе прочих расходов:

130 000 рублей : 5 лет = 26 000 рублей.

Особенности налогового учета расходов на ремонт

В Методических рекомендациях указано, что по основным средствам, входящим в 1-3 амортизационные группы, организации должны вести аналитический учет сумм расходов на ремонт по каждому объекту. При этом МНС России сослалось на требования статьи 324 НК РФ. По основным средствам, входящим в 4-10 амортизационные группы, аналитический учет расходов на ремонт ведется в общем по всей их совокупности.

МНС России рекомендует организациям при определении затрат на ремонт, подлежащих учету в составе прочих расходов в отчетном периоде, придерживаться следующей методики. Налогоплательщик должен:

- В течение налогового периода определять расходы на ремонт нарастающим итогом.

- Учитывать такие расходы отдельно по каждому основному средству из первой-третьей амортизационных групп и отдельно по всей совокупности основных средств, входящих в четвертую-десятую амортизационные группы.

- В конце отчетного (налогового) периода определять первоначальную (восстановительную) стоимость всех основных средств и 10 процентов от нее. Если фактические затраты на ремонт больше последнего показателя, то при расчете налоговой базы текущего периода принимается этот показатель, а если меньше — фактические расходы.

- Если фактически понесенные расходы на ремонт больше 10 процентов от стоимости основных средств, то сумма такого превышения должна быть распределена между объектами основных средств, которые входят в первую-третью амортизационные группы, и всей совокупностью основных средств из четвертой-десятой амортизационных групп. Эти действия производятся на основании первичных учетных документов, в которых отражаются данные о расходах на ремонт по каждому основному средству.

МНС России отмечает, что если на основе указанных документов установить долю фактических расходов по каждому объекту в общей сумме расходов на ремонт невозможно, то это можно сделать расчетным путем. Для этого нужно определить долю стоимости (первоначальной или восстановительной) отремонтированного основного средства (объектов из четвертой-десятой амортизационных групп) в общей стоимости отремонтированных основных средств. - Суммы расходов на ремонт, которые не могут быть признаны при расчете облагаемой прибыли текущего периода (сумма превышения), должны быть по его окончании перенесены в регистр «Учет расходов будущих периодов». При этом в нем должны быть определены сроки, в течение которых суммы таких сверхнормативных расходов на ремонт будут учтены в составе прочих расходов.

Пример 2

Воспользуемся условиями примера 1. В этом случае регистр налогового учета «Расчет расходов на ремонт, учитываемых в текущем и будущих периодах» будет выглядеть следующим образом:

| №п/п | Дата прове-дения рас- чета | Общая сумма расхо- дов на ремонт основ- ных средств отчет-ного пери- ода | Первона-чальная стои- мость аморти-зируе- мого иму- щества | Предель-ная сумма расхо- дов на ремонт отчетн. периода | Сумма превы- шения вели- чины расхо- дов на ремонт над норми-руемой | Коэффи-циент для опреде-ления суммы сверх-норма-тивных расхо- дов | Объект основ- ных средств | Сумма расхо- дов на ремонт за отчет-ный период | Сумма превы-шения расхо- дов на ре- монт над норма-тивом | Сумма расхо- дов на ремонт теку-щего периода | Коли-чество меся- цев до конца начис- ления амор- тиза- ции по ремон-тируе- мому объек- ту * |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 |

| 1. | 31.12. 2002 | 1 000 000 | 8 700 000 | 870 000 | 130 000 | 0,13 | здание | 1 000 000 | 130 000 | 870 000 | — |

| . | |||||||||||

* Заполняется по основным средствам 1-3 амортизационных групп.

Бухгалтерский учет расходов на ремонт

В соответствии с пунктом 27 Положения по бухгалтерскому учету «Учет основных средств» (ПБУ 6/01), утвержденного приказом Минфина от 30.03.2001 № 26н, затраты на ремонт основных средств отражаются в бухгалтерском учете того отчетного периода, к которому они относятся.

На это же указано в Положении по бухгалтерскому учету «Расходы организации» (ПБУ 10/99), утвержденном приказом Минфина России от 06.05.99 № 33н (далее — ПБУ 10/99). В частности, в пункте 7 этого документа сказано, что расходы на поддержание в исправном состоянии машин, оборудования и других основных средств относятся к расходам по обычным видам деятельности. Сюда входят и расходы на ремонт основных средств. При этом в соответствии с пунктом 18 ПБУ 10/99 расходы признаются в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств (допущение временной определенности фактов хозяйственной деятельности).

Таким образом, в бухгалтерском учете, в отличие от налогового, расходы на ремонт полностью относятся к расходам по обычным видам деятельности того периода, в котором они были фактически понесены.

Напомним, что организации могут осуществлять ремонт собственными силами или привлечь сторонние организации.

В первом случае все затраты на ремонтные работы учитываются на счете 23 «Вспомогательные производства». Сюда относятся стоимость использованных материалов и запчастей, оплата труда рабочих и т. д. После окончания ремонтных работ, все затраты списываются на счета учета издержек производства и обращения.

Пример 3

ОАО «Шатура» отремонтировало здание цеха по производству мебели собственными силами.

Для ремонта использованы материалы стоимостью 27 000 рублей (без НДС). Работникам начислена заработная плата — 18 000 рублей. С нее удержан ЕСН: 18 000 рублей х 35,6% = 6408 рублей.

В учете ОАО «Шатура» сделаны проводки:

ДЕБЕТ 23 КРЕДИТ 10

— 27 000 рублей — списаны материалы, использованные для ремонта;

ДЕБЕТ 23 КРЕДИТ 70

— 18 000 рублей — начислена заработная плата работникам, занимавшимся ремонтом;

ДЕБЕТ 23 КРЕДИТ 69

— 6408 рублей — начислен ЕСН по заработной плате занятых ремонтом работников;

ДЕБЕТ 23 КРЕДИТ 23

— 51 408 рублей (27 000 + 18 000 + 6408) — отнесены на себестоимость затраты на ремонт.

Если ремонт основных средств проводила сторонняя организация (подрядчик), то все затраты на ремонт следует отнести непосредственно на счета учета издержек производства и обращения. При этом уплаченный подрядчику НДС может быть предъявлен к вычету.

Пример 4

ЗАО «Марс» заключило с другой организацией договор о ремонте помещения склада. Стоимость ремонта составила 90 000 рублей (в том числе НДС — 15 000 рублей).

В учете ЗАО «Марс» сделаны проводки:

ДЕБЕТ 20 КРЕДИТ 60

— 75 000 рублей — отнесена на издержки стоимость ремонта;

ДЕБЕТ 19 КРЕДИТ 60

— 15 000 рублей — учтен НДС, относящийся к стоимости выполненных ремонтных работ;

ДЕБЕТ 60 КРЕДИТ 51

— 90 000 рублей — оплачены услуги подрядчика;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

— 15 000 рублей — предъявлен к вычету НДС, уплаченный подрядчику по ремонтным работам.

Кроме того, фактические расходы на ремонт в бухгалтерском учете могут относиться на созданный ранее ремонтный фонд (резерв расходов на ремонт). Информация о состоянии и движении его средств отражается на отдельном субсчете счета 96 «Резервы предстоящих расходов».

Суммы ежемесячных отчислений в этот фонд учитываются по кредиту счета 96 в корреспонденции со счетами учета затрат на производство и издержек обращения:

ДЕБЕТ 20 (23, 25, 44 …) КРЕДИТ 96 субсчет «Ремонтный фонд»

— произведены отчисления в ремонтный фонд.

Фактические расходы на ремонт списываются в дебет счета 96 с кредита счетов учета расчетов с подрядчиками, персоналом, вспомогательными производствами и т. д.:

ДЕБЕТ 96 субсчет «Ремонтный фонд» КРЕДИТ 23 (69, 70, 76 …)

— отражены фактические затраты на ремонт основных средств.

Излишне зарезервированные в ремонтном фонде суммы в конце года сторнируются. Исключение из этого правила — случай, когда организация проводит длительные ремонтные работы, большая часть которых должна быть выполнена в следующем за отчетным году:

| ДЕБЕТ 20 (23, 25, 44 …) КРЕДИТ 96 субсчет «Ремонтный фонд» |

— сторнирована неиспользованная сумма ремонтного фонда.

М.В. Скороходов, эксперт АГ «РАДА»

Материал предоставлен Аналитической группой «РАДА»

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

Источник