Увеличение стоимости тмц после ремонта

Дата публикации 06.08.2020

Использован релиз 2.4.11

Для учета стоимости ТМЦ (комплектующих и других материалов) в затратах на модернизацию ОС в программе используются документы:

- «Приобретение товаров и услуг» — для отражения приобретения товарно-материальных ценностей для модернизации ОС;

- «Внутреннее потребление» – для включения в затраты на модернизацию стоимости товарно-материальных ценностей, использованных при проведении работ по модернизации ОС.

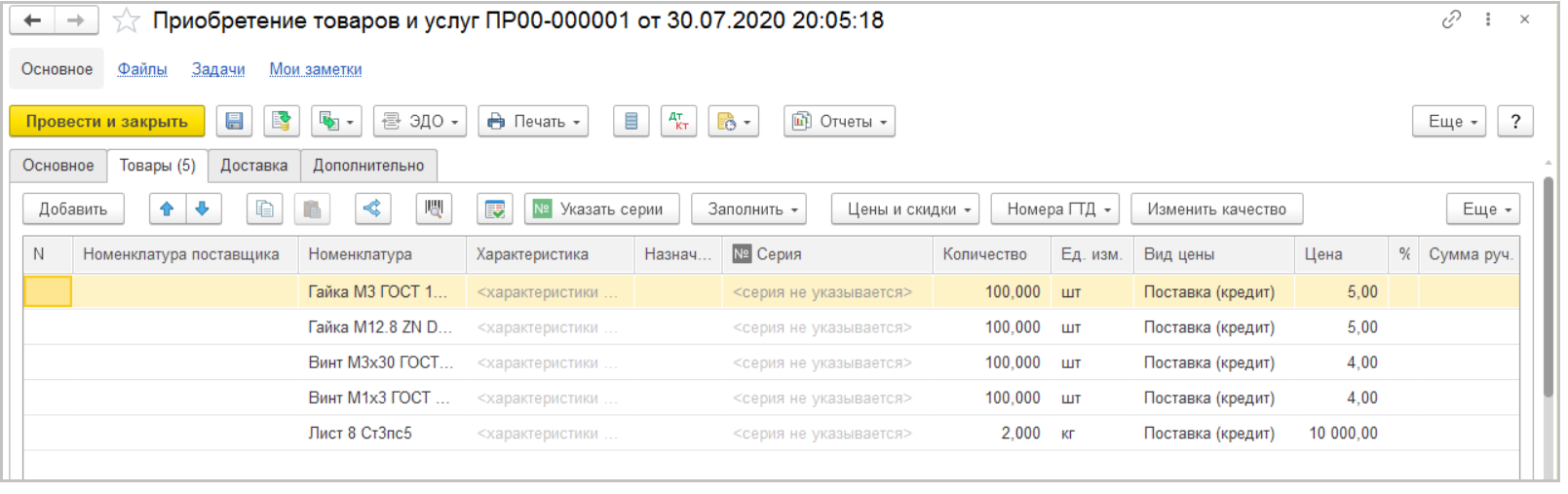

Приобретение ТМЦ (комплектующих и др.) для модернизации ОС (документ «Приобретение товаров и услуг») (рис. 1):

- Меню: Закупки – Документы закупки (все).

- Кнопка «Создать», документ – «Приобретение товаров и услуг» с хозяйственной операцией «Закупка у поставщика».

- Заполните документ, как при обычной покупке ТМЦ:

- На закладке «Основное» укажите организацию, склад, на который приходуются комплектующие, поставщика, договор при необходимости.

- На закладке «Товары» заполните табличную часть — укажите ТМЦ, которые необходимо оприходовать, их количество и стоимость.

- Кнопка «Провести и закрыть».

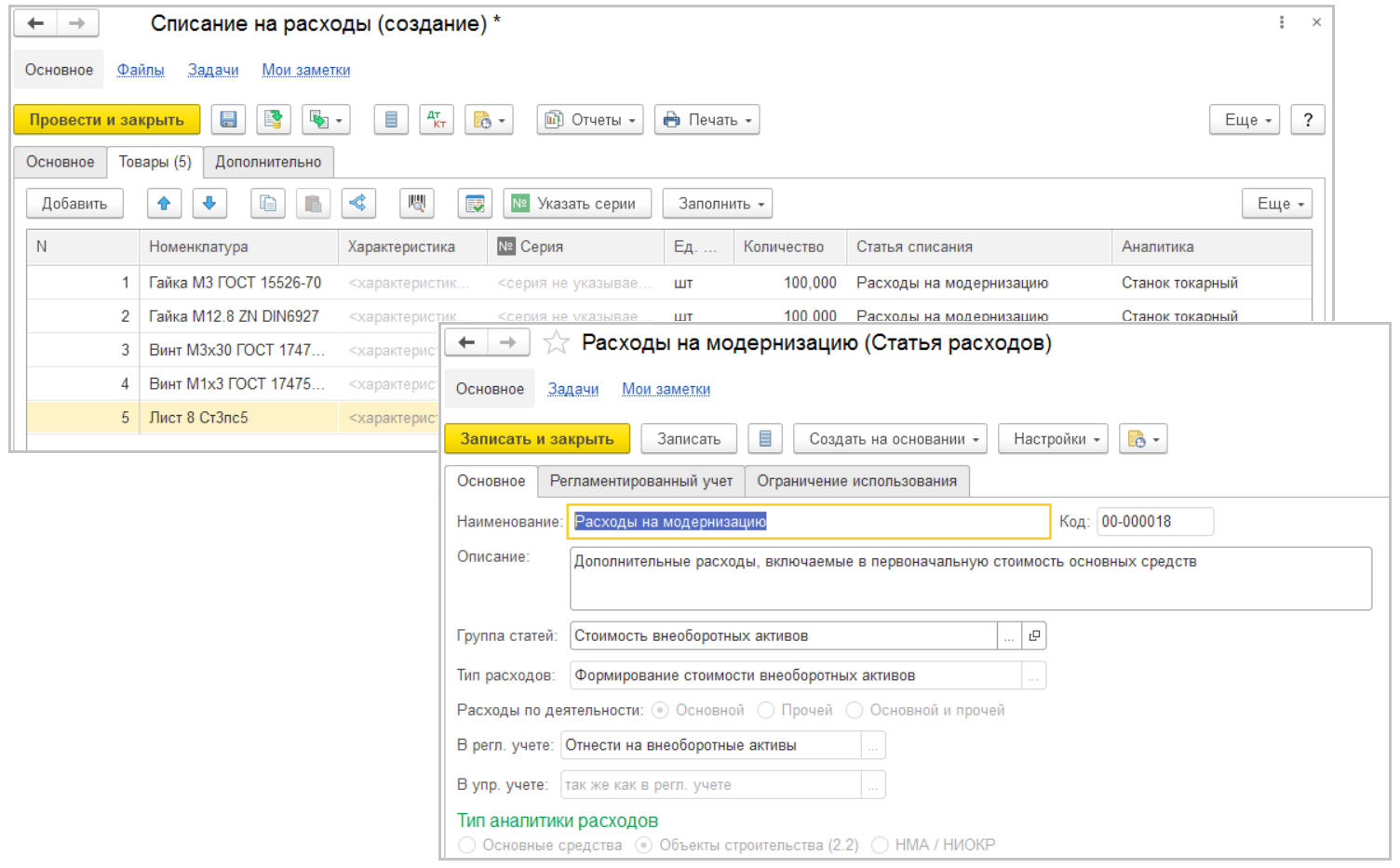

Включение стоимости ТМЦ в затраты на модернизацию ОС (документ «Внутреннее потребление товаров») (рис. 2):

- Меню: Склад и доставка – Внутренние документы (все).

- Кнопка «Создать», документ – «Внутреннее потребление товаров» с хозяйственной операцией «Списание на расходы / активы».

- Заполните документ:

- На закладке «Основное» укажите организацию, склад, с которого списываются ТМЦ, подразделение.

- На закладке «Товары» заполните табличную часть:

- в колонке «Номенклатура» выберите ТМЦ (комплектующие и др.), которые будут использованы при модернизации ОС, и укажите их количество в одноименной колонке;

- в колонке «Статья списания» выберите статью для накопления расходов на модернизацию (тип расходов (закладка «Основное») — «Формирование стоимости внеоборотных активов», тип аналитики расходов (закладка «Основное») — «Объект строительства» или «Основные средства», счет учета (закладка «Регламентированный учет и МФУ») — 08.03);

- в колонке «Аналитика» выберите модернизируемое ОС;

- Кнопка «Провести и закрыть».

Все затраты на модернизацию основного средства собираются на одной статье. После этого документом «Модернизация ОС» отражается увеличение первоначальной стоимости основного средства на эту сумму.

Не пропускайте последние новости — подпишитесь

на бесплатную рассылку сайта:

- десятки экспертов ежедневно мониторят изменения законодательства и судебную практику;

- рассылка бесплатная, независимо от наличия договора 1С:ИТС;

- ваш e-mail не передается третьим лицам;

Источник

Проведение переоценки материально-производственных запасов

В статье рассмотрен порядок переоценки МПЗ до 2021 года в соответствии с ПБУ 5/01. С 2021 года действует ФСБУ 5/2019, который устанавливает новые правила формирования и использования резерва под обесценение запасов.

Для чего нужна переоценка МПЗ

Переоценку МПЗ проводят, если выполняется одно из условий:

1. МПЗ устарели и не подходят для новых производств.

2. МПЗ потеряли часть потребительских свойств.

3. Произошло понижение текущей рыночной стоимости (ТРС) МПЗ.

Когда ТРС становится ниже фактической, создается резерв в виде разницы между ними (п. 25 ПБУ 5/01, утв. приказом Минфина РФ от 09.06.2001 № 44н; п. 20 Методических указаний по бухгалтерскому учету материально-производственных запасов, утв. приказом Минфина РФ от 28.12.2001 № 119н).

ВНИМАНИЕ! При упрощенном ведении бухгалтерского учета переоценивать и создавать резервы МПЗ необязательно.

Как формируются резервы

Создаваемые резервы (или их можно назвать как суммы возможных убытков, которые могут появиться у организации в случае списания МПЗ в данный момент), учитываются на сч. 14.

В бухгалтерском учете создание резерва отражают проводкой Дт 91.2 Кт 14. Делают это после проведения инвентаризации и переоценки, обычно перед составлением годового баланса. Периодичность проведения переоценки не регламентирована, поэтому организация определяет ее самостоятельно.

Когда МПЗ, по которым создан резерв, будут передаваться в эксплуатацию, продаваться или по ним повысится ТРС, начисленный резерв будет списываться на увеличение финансовых результатов — Дт 14 Кт 91.1. Каждый резерв учитывается отдельно.

Порядок проведения переоценки МПЗ

Для переоценки необходимы:

- решение (приказ, распоряжение) директора;

- инвентаризация — по ее результатам оформляют инвентаризационную опись-акт (инструкция Минфина СССР № 75 и Госкомцен СССР № 10-17/1500-25 от 05.05.1986);

Как провести инвентаризацию и отразить ее в учете, читайте в статьях:

- «Инвентаризация материально-производственных запасов»;

- «Отражение результатов инвентаризации в бухгалтерском учете».

- информация о рыночных ценах — берется из доступных источников информации (п. 9 ПБУ 5/01, п. 20 Методических указаний по учету МПЗ);

- учетная политика — в ней указываются источники, из которых будет браться информация о ценах;

- акт об уценке ТМЦ (форма № МХ-15) — составляется по итогам переоценки в двух экземплярах.

Какие нюансы нужно учесть при составлении учетной политики, читайте в статье «ПБУ 1/2008 «Учетная политика организации» (нюансы)».

С 2021 года обязателен к применению новый ФСБУ 5/2019 «Запасы». Начать применение стандарта можно и раньше, закрепив это положение в учетной политике. О нюансах применения нового ФСБУ детально рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Обзор, чтобы узнать все подробности данной процедуры.

ООО «МИР» — организация, занимающаяся продажей телевизоров.

В своем торговом зале ООО «МИР» выставляет образцы продаваемых товаров. Появляются дополнительные расходы (затраты на установку, монтаж и т. п.), которые увеличивают стоимость выставляемого товара.

Эти товары ООО «МИР» учитывает на сч. 41, но местом хранения указывается не склад, а торговый зал.

В результате эксплуатации товара в зале его первоначальные качества, скорее всего, будут утеряны. В бухгалтерском учете признается резерв под снижение стоимости МПЗ.

Дт 44 Кт 60 (76) — расходы (установка и т. п.).

Дт 19 Кт 60 (76) — учтен НДС по расходам.

Дт 68 Кт 19 — НДС принят к вычету.

Дт 91.2 Кт 14 — резерв, созданный под обесценение стоимости товара в зале.

Дт 14 Кт 91.1 — при реализации или ином выбытии товара созданный резерв относится на финансовый результат.

ООО «Звезда» в начале года приобрело материалы. Бухгалтер отразил их на сч. 10. В конце года, перед сведением баланса, была проведена инвентаризация. В результате было выявлено, что ТРС снизилась, и решением директора принято решение о создание резерва на разницу цены покупки и ТРС.

В годовом балансе стоимость материалов будет отражаться за минусом резерва.

Допустим, что в следующем отчетном периоде ТРС увеличилась, тогда нужно снова посчитать разницу между ценой покупки материалов и ТРС. Но в этом случае мы из резерва первого года вычитаем резерв второго года и на эту сумму делаем проводку Дт 14 Кт 91.1.

В балансе стоимость материалов будет учитываться как разница между суммой покупки и суммой, оставшейся на Кт 14.

Если в будущем цена продажи неиспользуемых материалов вырастет, бухгалтер вправе дооценить их, но не выше исходного значения, т. к. не допускается завышение стоимости оборотных активов.

В налоговом учете мы не имеем возможности формировать подобные резервы. Но мы можем учесть расходы по уценке в расходах на рекламу (ненормируемых), например. Это должно удовлетворять требованиям п. 1 ст. 252 НК РФ (п. 4 ст. 264 НК РФ).

Итоги

Проведение переоценки МПЗ и формирование резерва должны выполняться организациями обязательно. Если этого не делать, при проверке аудиторы или налоговые органы могут указать на недостоверность бухгалтерской отчетности.

Источник

Полезная «находка»: после ремонта ставим на учет

Когда на складе внезапно обнаруживается ранее не учтенное неисправное имущество (например, запчасть), бывает, что оно еще может послужить организации, если его починить. Что отражать в бухгалтерском учете, если такое имущество было отремонтировано за счет фирмы прежде, чем оприходовано, рассказывают эксперты службы Правового консалтинга ГАРАНТ Елена Королева и Степан Арыков.

На складе организации был обнаружен ранее не учтенный сломанный топливный насос высокого давления (ТНВД). Инвентаризация в тот момент не производилась. Организация понесла затраты на приобретение запчастей для его ремонта и на услуги по ремонту, который осуществлялся сторонней организацией. В дальнейшем отремонтированный ТНВД может быть использован для замены неисправных аналогичных деталей на основных средствах организации (трактора). Каков порядок отражения данной операции в бухгалтерском учете?

Порядок бухгалтерского учета материально-производственных запасов регулируется ПБУ 5/01 «Учет материально-производственных запасов» (далее — ПБУ 5/01) и Методическими указаниями по бухгалтерскому учету материально-производственных запасов, утвержденными приказом Минфина России от 28.12.2001 N 119н (далее — Методические указания по учету материально-производственных запасов).

Запасные части, к которым в рассматриваемой ситуации можно отнести и ТНВД, относятся к материалам (п. 42 Методических указаний по учету материально-производственных запасов).

В соответствии с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцией по его применению, утвержденными приказом Минфина России от 31.10.2000 N 94н, для обобщения информации о наличии и движении сырья, материалов, топлива, запасных частей, инвентаря и хозяйственных принадлежностей, тары и т. п. ценностей организации (в том числе находящихся в пути и переработке) предназначен счет 10 «Материалы».

На субсчете 10-5 «Запасные части» учитывается наличие и движение приобретенных или изготовленных для нужд основной деятельности запасных частей, предназначенных для производства ремонтов, замены изношенных частей машин, оборудования, транспортных средств и т.п., а также автомобильных шин в запасе и обороте. Здесь же учитывается движение обменного фонда полнокомплектных машин, оборудования, двигателей, узлов, агрегатов, создаваемого в ремонтных подразделениях организаций, на технических обменных пунктах и ремонтных заводах.

В рассматриваемой ситуации организация несет затраты на приобретение запчастей и ремонт не отраженного в учете организации имущества.

Следует отметить, что в соответствии с ч. 1 ст. 11 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» (далее — Закон N 402-ФЗ) активы и обязательства подлежат инвентаризации.

При инвентаризации выявляется фактическое наличие соответствующих объектов, которое сопоставляется с данными регистров бухгалтерского учета (ч. 2 ст. 11 Закона N 402-ФЗ).

Согласно ч. 3 ст. 11 Закона N 402-ФЗ случаи, сроки и порядок проведения инвентаризации, а также перечень объектов, подлежащих инвентаризации, определяются экономическим субъектом, за исключением обязательного проведения инвентаризации. Обязательное проведение инвентаризации устанавливается законодательством РФ, федеральными и отраслевыми стандартами.

Выявленные при инвентаризации расхождения между фактическим наличием объектов и данными регистров бухгалтерского учета подлежат регистрации в бухгалтерском учете в том отчетном периоде, к которому относится дата, по состоянию на которую проводилась инвентаризация (ч. 4 ст. 11 Закона N 402-ФЗ).

Порядок проведения инвентаризации имущества и финансовых обязательств организации и оформления ее результатов определен в соответствующих Методических указаниях, утвержденных приказом Минфина России от 13.06.1995 N 49 (далее — Методические указания по инвентаризации).

В соответствии с п. 1.3 Методических указаний по инвентаризации инвентаризации подлежит, в частности, имущество, не учтенное по каким-либо причинам.

Учитывая вышесказанное, полагаем, что в рассматриваемой ситуации для принятия ТНВД к бухгалтерскому учету необходимо выявить сам факт нахождения актива в распоряжении организации путем проведение инвентаризации.

На основании ч. 1 ст. 9 Закона N 402-ФЗ каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом.

Состав и формы первичных учетных документов утверждаются руководителем экономического субъекта по представлению должностного лица, на которое возложено ведение бухгалтерского учета (ч. 4 ст. 9 Закона N 402-ФЗ, информация Минфина России от 04.12.2012 N ПЗ-10/2012). При этом каждый первичный учетный документ должен содержать реквизиты, предусмотренные ч. 2 ст. 9 Закона N 402-ФЗ.

Результаты инвентаризации материалов на складе могут быть отражены в следующих документах:

— инвентаризационной описи товарно-материальных ценностей (может быть принята за основу унифицированная форма N ИНВ-3, утверждена постановлением Госкомстата России от 18.08.1998 N 88);

— сличительной ведомости результатов инвентаризации товарно-материальных ценностей (может быть принята за основу унифицированная форма N ИНВ-19, утверждена постановлением Госкомстата России от 18.08.1998 N 88);

— ведомости учета результатов, выявленных инвентаризацией (может быть принята за основу унифицированная форма N ИНВ-26, утверждена постановлением Госкомстата России от 27.03.2000 N 26).

На основании составленных по результатам инвентаризации документов выявленные материальные ценности должны быть оприходованы в бухгалтерском учете с оформлением соответствующих актов о приемке материалов (может быть принята за основу унифицированная форма N М-7, утверждена постановлением Госкомстата России от 30.10.1997 N 71а). На основании акта о приемке материалов заполняется карточка учета материалов (за основу может быть принята унифицированная форма N М-17, утверждена постановлением Госкомстата России от 30.10.1997 N 71а).

В бухгалтерском учете стоимость излишков, выявленных при инвентаризации имущества, отражается в составе прочих доходов на дату проведения инвентаризации (п. 8, п. 16 ПБУ 9/99 «Доходы организации», п. 5.1 Методических указаний по инвентаризации, пп. «а» п. 28 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, утвержденного приказом Минфина России от 29.07.1998 N 34н.

При этом п. 9 ПБУ 5/01 предусмотрено, что фактическая себестоимость материально-производственных запасов, полученных организацией по договору дарения или безвозмездно, а также остающихся от выбытия основных средств и другого имущества, определяется исходя из их текущей рыночной стоимости на дату принятия к бухгалтерскому учету.

Для целей ПБУ 5/01 под текущей рыночной стоимостью понимается сумма денежных средств, которая может быть получена в результате продажи указанных активов.

Таким образом, ТНВД может быть принят к учету по рыночной стоимости на дату проведения инвентаризации, что в бухгалтерском учете отражается следующим образом:

Дебет 10 Кредит 91

— оприходован ТНВД по текущей рыночной стоимости;

В отношении же расходов на приобретение запасных частей и оплату работ по ремонту ТНВД считаем, что в данном случае указанные расходы в фактическую себестоимость актива не включаются, а учитывается в составе текущих расходов:

Дебет 10 Кредит (60, 76)

— отражены запчасти для ремонта ТНВД;

Дебет 20 (23, 25. ) Кредит 10

— списаны запчасти для ремонта ТНВД;

Дебет 20 (23, 25. ) Кредит (60, 76)

— отражены расходы на оплату работ по ремонту ТНВД.

С текстами документов, упомянутых в ответе экспертов, можно ознакомиться в справочной правовой системе ГАРАНТ.

Источник